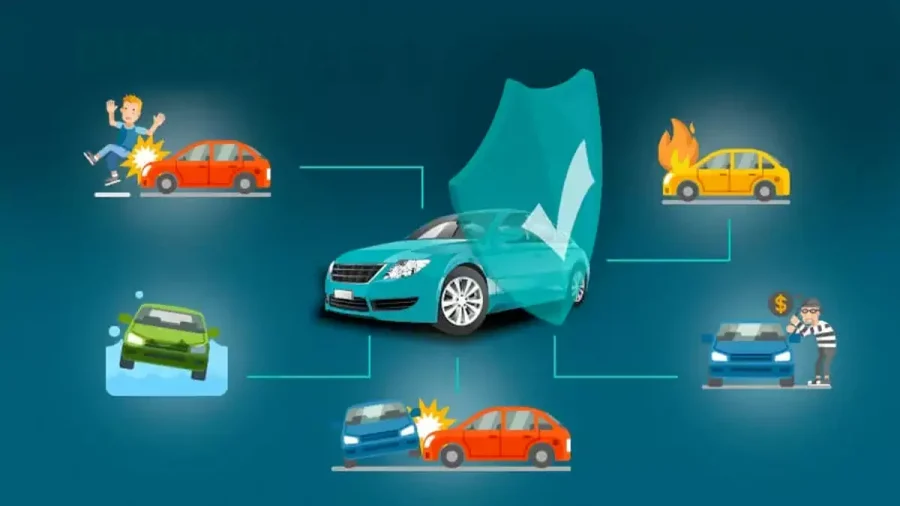

بیمه خودرو از جمله اصولی ترین و ضروری ترین بیمهها است که هر صاحب وسیله نقلیه باید به آن فکر کند. این نوع بیمه میتواند صاحبان خودرو را در مقابل خسارات مالی ناشی از تصادفات و حوادث مختلف حفظ کند و همچنین به حفظ منافع طرفین درگیر در حوادث کمک کند. اینکه بیمه خودرو اجباری است یا خیر، به قوانین هر کشور بستگی دارد، اما در بسیاری از کشورها بیمه شخص ثالث به عنوان حداقل بیمه اجباری تصویب شده است.

همچنین، بیمه خودرو نه تنها صاحبان وسایل نقلیه را در مقابل خطرات محافظت میکند، بلکه به جامعه نیز کمک میکند تا به دلیل تصادفات و حوادث، به ویژه در صورت وقوع حوادث جدی، هزینه های جبران خسارت ها و درمان زخمی ها را به صورت مشترک تأمین کند. به همین دلیل، اهمیت تهیه بیمه خودرو با کیفیت و مناسب مانند بیمه اتوموبیل آسماری، بسیار زیاد است.

به طور کلی، بیمه خودرو به صاحبان وسایل نقلیه اطمینان و امنیت بیشتری را در استفاده از خودروهایشان در جادههای عمومی میدهد و در صورت وقوع حوادث، تأمین مالی و جبران خسارتها را فراهم میکند، بنابراین به عنوان یک سرمایهگذاری هوشمند و ضروری برای هر صاحب وسیله نقلیه محسوب میشود.

بیمه خودروها یکی از اصلی ترین راههای حفاظت از خودرو و مالک آن میباشد. شرایط انواع بیمه خودرو ممکن است بسته به نوع بیمه، شرکت بیمه خودرو، و مقررات محلی متغیر باشد.

انواع بیمه ماشین: راهنمای کامل برای درک پوششها و شرایط متنوع

در دنیای پرمخاطره رانندگی امروزه، تصمیم گیری در مورد بیمه خودرو یکی از مهمترین تصمیماتی است که هر فرد با آن مواجه میشود. با توجه به تنوع بیمههای خودرو و پوششهای مختلفی که ارائه میشوند، انتخاب یک بیمه مناسب و درک صحیح از پوششها و شرایط مختلف آن، امری اساسی برای حفاظت از خود و داراییهای شماست.

در این راهنما از دیجی کورو ، به بررسی جزئیات و توضیحات مختلف بیمههای خودرو خواهیم پرداخت. از پوششهای مسئولیت مدنی گسترده تا بیمه بدنه کامل و پوشش حوادث راننده و سرنشینان، همه جنبههای این صنعت پویا را بررسی خواهیم کرد. همچنین، به بررسی شرایط و محدودیتهای مرتبط با هر نوع بیمه خواهیم پرداخت تا شما با اطلاعات کاملتری قادر به انتخاب بیمهای مناسب و تطبیقیافته با نیازهای خود شوید. بیایید با هم، در دنیای پیچیده انواع بیمه ماشین، راهنمایی شفاف و جامع ارائه دهیم.

انواع بیمه های خودرو : بیمه شخص ثالث

بیمه شخص ثالث کامل، یا همان بیمه مسئولیت مدنی گسترده، یک نوع بیمه خودرو است که به عنوان یک پلیس بیمه اجباری در بسیاری از کشورها الزامی است. این نوع بیمه خودرو عمدتاً به حفاظت از دیگران و اموال عمومی در صورت وقوع حادثه در نتیجه استفاده از خودرو میپردازد. در زیر توضیحات بیشتری در مورد بیمه شخص ثالث کامل آورده شده است:

پوششهای اصلی

آسیب به وسایل نقلیه دیگر: بیمه شخص ثالث کامل هزینههای تعمیرات یا جایگزینی وسایل نقلیه دیگری که در حادثه به آنها آسیب وارد کردهاید را پوشش میدهد.

آسیب به اموال عمومی یا خصوصی: در صورتی که حادثه باعث خسارت به اموال خصوصی یا عمومی دیگران شود، هزینههای مرتبط با این خسارت نیز توسط بیمه تامین میشود.

آسیب به افراد ثالث: در صورت وقوع حادثه، اگر سبب آسیب به افراد دیگر شوید، هزینههای درمانی و تعویض ممکن است تحت پوشش قرار گیرد.

پوششهای تکمیلی

آسیب به خودرو: برخی از بیمه نامههای شخص ثالث کامل امکان افزودن پوشش آسیب به خودرو را نیز فراهم میکنند. این پوشش به تعمیر یا جایگزینی خودرو در صورت آسیب دیدگی به آن میپردازد.

سرقت خودرو: بیمه مسئولیت مدنی گسترده ممکن است پوشش سرقت خودرو را نیز اضافه کند.

آسیب به لوازم جانبی: برخی بیمهنامهها از طریق پوشش لوازم جانبی، هزینههای تعمیر یا تعویض لوازم جانبی مانند رادیو، سیستم ناوبری و … را جبران میکنند.

شرایط و محدودیتها

سرعت و سن راننده: ممکن است برخی بیمهنامهها شرایطی برای سرعت و سن رانندهها را مشخص کنند تا اعتبار بیمه خودرو حفظ شود.

سوء تعمیرات یا نقص فنی: حوادث ناشی از سوء تعمیرات یا نقص فنی ممکن است پوششی نداشته باشند.

استفاده از خودرو در مسابقات: برخی بیمهنامهها استفاده از خودرو در مسابقات را محدود یا از پوشش خارج میکنند.

قبل از انتخاب انواع بیمه خودرو، مهم است که شرایط و محدودیتهای هر بیمهنامه را به دقت مطالعه کنید و اطمینان حاصل کنید که نیازهای شما تحت پوشش قرار گرفتهاند. همچنین، هزینه حق بیمه نیز بر اساس اطلاعات شما و شرایط بیمهنامه متفاوت خواهد بود.

انواع بیمه خودرو: بیمه بدنه

بیمه بدنه کامل یک نوع بیمه خودرو است که علاوه بر پوشش مسئولیت مدنی (شخص ثالث)، خودرو شما را نیز در مقابل خسارات فیزیکی و آسیبهای مختلف حفاظت میکند. این نوع بیمه به شما جبران هزینههای تعمیر یا جایگزینی خودرو در صورت آسیب دیدگی فیزیکی آن را ارائه میدهد. در زیر توضیحات بیشتری در مورد بیمه بدنه کامل آورده شده است:

پوشش آسیب به خودرو

بیمه بدنه کامل هزینههای تعمیرات یا جایگزینی خودرو در صورت آسیب دیدگی به بخشهای فیزیکی آن را پوشش میدهد. این شامل خسارات ناشی از تصادفات، خرابیهای جزئی یا کلی، و حوادث دیگر مانند برخورد با اجسام سخت، سقوط، آتشسوزی و غیره میشود.

پوشش سرقت

بیمه بدنه کامل معمولاً پوشش سرقت را نیز ارائه میدهد. اگر خودرو شما به سرقت برود یا تخریب شود، این نوع انواع بیمه خودرو ممکن است هزینه تعویض یا بازگرداندن خودرو را تحت پوشش قرار دهد.

پوشش آسیب به لوازم جانبی

برخی بیمهنامههای بدنه کامل امکان افزودن پوشش آسیب به لوازم جانبی مانند رادیو، سیستم ناوبری، گیربکس اتوماتیک و … را فراهم میکنند.

پوشش تصادفات نامشخص

تعدادی از بیمهنامههای بدنه کامل پوشش تصادفات نامشخص یا تصادفاتی که فرد مسئول آن را نمیشناسد را نیز ارائه میدهند.

پوشش آسیبهای طبیعی

برخی از بیمهنامههای بدنه کامل شامل پوشش آسیبهای ناشی از طبیعت مانند زلزله، سیل، و آتشسوزی نیز هستند.

پوشش جبران خسارت در صورت بیتامینی شخص مقابل

اگر شخص مسئول حادثه ناپدید شود یا بیمه خودرو نداشته باشد، برخی بیمهنامههای بدنه کامل ممکن است هزینههای تعمیرات خودرو شما را جبران کنند.

شرایط و محدودیتهای بیمه خودرو

هر بیمهنامه بدنه کامل میتواند شرایط و محدودیتهای خود را داشته باشد. مثلاً تایید مقدار بیمه، استفاده از خودرو در مسابقات، شرایط حادثه خاص و غیره.

قبل از خرید بیمه بدنه کامل، مهم است که شرایط و جزئیات بیمهنامه را دقیقاً مطالعه کرده و با نمایندگان بیمه صحبت کنید تا اطمینان حاصل کنید که نیازهای شما به درستی پوشش داده شدهاند. همچنین، هزینه حق بیمه خودرو نیز بر اساس اطلاعات شما و شرایط بیمهنامه متفاوت خواهد بود.

گرفتن کارت سوخت ماشین صفر | 2 روش تضمینی و آسان

بیمه حوادث راننده و سرنشینان

بیمه حوادث راننده و سرنشینان کامل (به انگلیسی: Personal Accident Insurance) یک نوع بیمه فردی است که در صورت وقوع حادثه، افراد درون خودرو (راننده و سرنشینان) را از جهت هزینههای درمانی و تعویض در صورت مرگ یا آسیب جسمانی تحت پوشش قرار میدهد. در زیر توضیحات بیشتری در مورد بیمه حوادث راننده و سرنشینان کامل آورده شده است:

پوشش هزینههای درمانی

بیمه حوادث راننده و سرنشینان کامل هزینههای پزشکی و درمانی ناشی از حادثه را پوشش میدهد. این شامل هزینههای بیمارستان، جراحی، درمانهای تخصصی، داروها و سایر خدمات بهداشتی مرتبط با آسیبهای جسمانی است.

پوشش تعویض نقدی در صورت مرگ یا عجز

در صورت مرگ یا عجز دائمی ناشی از حادثه، بیمه حوادث راننده و سرنشینان ممکن است مبلغ تعیین شده از جبران خسارت به عنوان تعویض نقدی به خانواده یا به فرد خود ارائه دهد.

پوشش جراحتهای جزئی

بیمه ممکن است در صورت وقوع جراحتهای جزئی مانند شکستگیها، بریدگیها و آسیبهای کمتر، مبالغی مشخص به عنوان تعویض نقدی یا پوشش هزینههای درمانی ارائه دهد.

پوشش هزینههای جبران خسارت در صورت موقتی معلولیت

در صورت معلولیت موقتی ناشی از حادثه، بیمه ممکن است هزینههای جبران خسارت را در این دوره معلولیت موقت پوشش دهد.

شرایط و محدودیتها

هر بیمهنامه حوادث راننده و سرنشینان کامل میتواند شرایط و محدودیتهای خود را داشته باشد. برخی از بیمهنامهها ممکن است بر اساس نوع حادثه، شرایط سنی، وضعیت سلامت و … تفاوت داشته باشند.

پوشش افراد سوار بر خودرو

بیمه حوادث راننده و سرنشینان ممکن است پوشش را برای افرادی که به عنوان مهمان یا مسافر درون خودرو هستند نیز فراهم کند.

قبل از خرید انواع بیمه خودرو و بیمه حوادث راننده و سرنشینان، مهم است که شرایط و جزئیات بیمهنامه را دقیقاً مطالعه کرده و با نمایندگان بیمه مشورت کنید تا اطمینان حاصل کنید که پوششها و مبالغ جبران خسارت در مطابقت با نیازهای شما قرار دارند.

تخفیفات و تجهیزات جانبی

بیمه تخفیفات و تجهیزات اضافی یک نوع بیمه خودرو است که به شما امکان میدهد تا از تخفیفها و پوششهای ویژهتری بهرهمند شوید که معمولاً در بیمهنامههای استاندارد نهایی نمیپذیرند. در زیر توضیحات بیشتری در مورد بیمه تخفیفات و تجهیزات اضافی آورده شده است:

پوشش تجهیزات اضافی

بیمه تخفیفات و تجهیزات اضافی ممکن است پوششی برای تجهیزات اضافی خودرو شما فراهم کند. این تجهیزات شامل گیربکس اتوماتیک، سانروف، سیستم صوتی، سیستم ناوبری، دوربینهای ویدیویی، و دیگر لوازم جانبی میشود.

پوشش تخفیفات خاص

این نوع بیمه خودرو ممکن است تخفیفهای خاصی را برای شما فراهم کند. مثلاً تخفیف برای رانندگی کم مسافت، عدم اعتراض به تخصصی خودرو، تجربه رانندگی بدون حادثه، و …

پوشش آسیب به تخفیفات

در صورت وقوع حادثه و آسیب به تخفیفات و تجهیزات اضافی، بیمه خودرو ممکن است هزینه تعمیر یا تعویض این تجهیزات را تحت پوشش قرار دهد.

تعیین ارزش واقعی تجهیزات

قبل از اضافه کردن تجهیزات به بیمه خودرو، باید ارزش واقعی آنها را تعیین کنید. در صورت وقوع حادثه، مبلغ تعویض بر اساس ارزش واقعی تجهیزات تعیین خواهد شد.

تعهدات و شرایط خاص

هر بیمهنامه تخفیفات و تجهیزات اضافی میتواند شرایط و تعهدات خاص خود را داشته باشد. برخی از بیمهنامهها ممکن است ارائه مدارکی از نصب تجهیزات، تاییدیه تعمیرگاه، و … را انجام دهند.

تعیین محدودیتها

بیمهنامه ممکن است برخی از محدودیتها را نیز برای تجهیزات اضافی در نظر بگیرد. به عنوان مثال، ممکن است تجهیزات مورد نیاز برای رانندگی قانونی را پوشش دهد، اما تجهیزات مربوط به مسابقات خودرو نه.

قبل از انتخاب بیمه تخفیفات و تجهیزات اضافی، مهم است که شرایط و جزئیات بیمهنامه را به دقت مطالعه کرده و با نمایندگان بیمه صحبت کنید تا اطمینان حاصل کنید که تمامی تجهیزات و نیازهای شما به درستی تحت پوشش قرار گرفتهاند.

آشنایی با مراحل تخمین خسارت خودرو

تعیین خسارت خودرو یک فرآیند مهم و حیاتی است که در صورت وقوع حادثه یا آسیب به خودرو، بیمهگذاران و مراکز بیمه خودرو اقدام به ارزیابی و تعیین میزان خسارت میکنند. مراحل تعیین خسارت خودرو به شرح زیر میباشد:

اطلاع رسانی به بیمه نامه

اطلاعرسانی به بیمهنامه، فرآیندی است که در صورت وقوع حادثه، بیمهگذار وظیفه دارد شرکت بیمه را به سرعت در جریان قرار دهد و جزئیات حادثه را اطلاعرسانی کند. این اطلاعرسانی اهمیت بسیاری در سریعتر و آسانتر پردازش خسارت و تسریع در ارائه کمکهای لازم توسط شرکت بیمه خودرو دارد. مراحل اطلاعرسانی به بیمهنامه به شرح زیر میباشد:

تماس با شماره اضطراری بیمه

در صورت وقوع حادثه یا وقوع حالات اضطراری، بیمهگذار باید به سرعت با شماره اضطراری یا شماره تماس مستقیم شرکت بیمه تماس بگیرد. این شمارهها معمولاً در کارت بیمه خودرو یا قسمتهای اطلاعات تماس بیمهنامه قابل دسترسی است.

گزارش حادثه

بیمهگذار در تماس با نماینده بیمه، جزئیات کامل حادثه را گزارش میدهد. این شامل محل و زمان وقوع حادثه، جزئیات خودروهای درگیر، وضعیت افراد حاضر در حادثه، و هر اطلاعات دیگری است که ممکن است برای ارزیابی خسارت لازم باشد.

دریافت راهنمایی

نماینده بیمه خودرو ممکن است در این مرحله، به بیمهگذار راهنماییهای لازم در مورد اقدامات بعدی که باید انجام دهد، ارائه دهد. این ممکن است شامل دریافت شماره پرونده، مشاوره در مورد تعمیرات، و یا هر نکته دیگری باشد.

تکمیل فرم اطلاعات

بیمهگذار ممکن است خواستار تکمیل یک فرم اطلاعات حادثه شود. این فرم ممکن است شامل جزئیات بیشتری در مورد حادثه و خسارت باشد.

ارسال مدارک و تصاویر

به نیاز، بیمهگذار ممکن است بخواهد مدارکی نظیر عکسهای حادثه، گزارش پلیس، یا سند مالکیت خودرو را به شرکت بیمه ارسال کند. این مدارک برای تسریع در پردازش خسارت اهمیت دارند.

پیگیری و اطلاعرسانی به شرکت بیمه

بعد از اطلاعرسانی اولیه، بیمهگذار میتواند مراتب پیگیری خسارت و وضعیت پرونده را با شرکت بیمه مطرح کند تا از تحولات مربوط به پرونده خود باخبر شود.

به طور کلی، اطلاعرسانی به بیمهنامه یک مرحله حیاتی است که تسریع در انجام پروسههای خسارت و ارائه کمکهای لازم را تسهیل میکند.

تخمین اولیه خسارت

تخمین اولیه خسارت یک مرحله مهم در فرآیند اداره خسارت خودرو است. این مرحله به تعیین میزان خسارت وارده به خودرو و محتوای آن پرداخته و به شرکت بیمه خودرو اطلاعات اولیه مورد نیاز برای ادامه فرآیند خسارت را فراهم میکند. در زیر توضیحات بیشتری در مورد تخمین اولیه خسارت بیان شده است:

بررسی حادثه:

اولین مرحله در تخمین خسارت، بررسی حادثه است. نماینده بیمه خودرو یا کارشناس خسارت به محل حادثه میرود و جزئیات آن را بررسی میکند. این شامل موقعیت و زمان حادثه، نوع و شدت آسیب به خودرو و افراد حاضر در حادثه است.

تعیین میزان آسیب

بر اساس بررسی حادثه، تلاش میشود تا میزان آسیب به خودرو تخمین زده شود. این شامل آسیب به بدنه، سیستمهای مکانیکی، سیستمهای الکتریکی و هر بخش دیگری که ممکن است تحت تأثیر حادثه قرار گرفته باشد، میشود.

تعیین هزینه تعمیرات

با توجه به تخمین آسیب، میزان هزینه تعمیرات بیشتر دقیقتر تعیین میشود. این شامل تخمین هزینه قطعات، مصرف کار، هزینه نقل و انتقالات و سایر هزینههای مرتبط با تعمیرات است.

ارتباط با کارشناس معتبر

در بعضی موارد، ممکن است نیاز به مشاوره یا تایید از سوی یک کارشناس معتبر باشد. این کارشناس میتواند به عنوان یک شاهد مستقل در تخمین خسارت وارد شود.

گزارش نهایی

پس از انجام تخمین اولیه، یک گزارش نهایی تهیه میشود. این گزارش شامل جزئیات کلی حادثه، میزان آسیب، مختصات محل حادثه، تخمین هزینه تعمیرات، و هر اطلاعات مرتبط دیگر است.

اطلاعرسانی به بیمهنامه

گزارش نهایی به شرکت بیمه خودرو ارائه میشود تا بیمهنامه به اطلاعات لازم برای ادامه فرآیند خسارت دست یابد.

تخمین اولیه خسارت، گام اولیه در فرآیند پردازش خسارت خودرو است و توسط نمایندگان بیمه یا کارشناسان خسارت با دقت و دانش انجام میشود.

تعیین میزان پوشش بیمه

تعیین میزان پوشش بیمه خودرو یک فرآیند مهم است که به بیمهگذار این امکان را میدهد تا بر اساس نیازها و شرایط خود، سطح پوشش مورد نظر خود را انتخاب کند. در اینجا چند مورد مهم در مورد تعیین میزان پوشش بیمه آورده شده است:

انتخاب نوع بیمه

بیمهنامه خودروها میتواند شامل چندین نوع بیمه باشد، از جمله بیمه مسئولیت مدنی، بیمه بدنه، بیمه حوادث راننده و سرنشینان، و بیمه تخفیفات و تجهیزات اضافی. بر اساس نیازها و ترجیحات شخصی، بیمهگذار باید نوع بیمه مورد نظر خود را انتخاب کند.

تعیین میزان تحمل خسارت (Deductible)

تحمل خسارت مبلغی است که بیمهگذار متعهد است در صورت وقوع حادثه به صورت خودپرداز خواهد کرد. این میزان به عنوان تحمل خسارت معروف است و معمولاً هرچه این میزان بیشتر باشد، پرداخت حق بیمه کمتری انجام میشود.

تعیین سقف پوشش

سقف پوشش میزان حداکثر مبلغی است که شرکت بیمه خودرو برای تعویض یا تعمیرات پرداخت میکند. بیمهگذار باید مطمئن شود که سقف پوشش انتخابی با ارزش واقعی خودرو و احتیاجات او همخوانی دارد.

انتخاب پوششهای اضافی

برخی از بیمهنامهها امکان افزودن پوششهای اضافی را فراهم میکنند. این پوششها ممکن است شامل اموری مانند پوشش جبران خسارت ناشی از طوفان، سیل، سرقت، و … باشد. بیمهگذار باید بررسی کند که آیا نیاز به این پوششهای اضافی دارد یا خیر.

مرور شرایط و محدودیتها

هر بیمهنامه خاصی شرایط و محدودیتهای خود را دارد. بیمهگذار باید این شرایط را با دقت مطالعه کند و مطمئن شود که به تمامی نیازهای خود پاسخ میدهد.

استفاده از خدمات مشاور بیمه

مشاوران بیمه خودرو میتوانند به بیمهگذار کمک کنند تا پوشش مناسبی را انتخاب کنند. این مشاوران میتوانند مزیتها و معایب مختلف بیمهنامهها را توضیح دهند و به بیمهگذار در انتخاب بهترین گزینه کمک کنند.

با در نظر گرفتن این عوامل، بیمهگذار میتواند میزان پوشش بیمه را با دقت تعیین کرده و بر اساس نیازها و ترجیحات خود، بیمهنامهای را انتخاب کند که بهترین پوشش را فراهم میکند.

انواع شرکت بیمه ماشین

بهترین بیمه برای خودرو از منظر پوشش های بیمه شخص ثالث، شامل پوشش خسارت جانی، خسارت مالی و پوشش های اضافی مانند آتش سوزی و پوشش سرقت، باید انتخاب شود. شرکت های بیمه زیر از نظر میزان پوشش برتر هستند:

| به | انواع شرکت بیمه ماشین | تعداد شعب فعال |

|---|---|---|

| 1 | ملت | 211 |

| 2 | ایران | 120 |

| 3 | دانا | 78 |

| 4 | پاسارگاد | 62 |

| 5 | پارسیان | 60 |

| 6 | سامان | 58 |

| 7 | معلم | 58 |

| 8 | نوین | 54 |

| 9 | کارآفرین | 54 |

| 10 | البرز | 54 |

| 11 | دی | 49 |

| 12 | آسیا | 46 |

| 13 | رازی | 39 |

| 14 | سرمد | 19 |

تخمین دقیق خسارت

تخمین دقیق خسارت یک فرآیند حیاتی است که در پردازش خسارت بیمه، تعیین میزان آسیب وارده به خودرو صورت میگیرد. این تخمین به شرکت بیمه کمک میکند تا مبلغ دقیق خسارت را مشخص کرده و به بیمهگذار پرداخت کند. در زیر، مراحل تخمین دقیق خسارت بیشتر توضیح داده شده است:

بررسی کامل آسیبها

نماینده بیمه یا کارشناس خسارت برای تخمین دقیق خسارت، به بررسی کامل آسیبهای وارده به خودرو میپردازد. این شامل آسیب به بدنه، سیستمهای مکانیکی، الکتریکی و سایر اجزای خودرو است.

استفاده از ابزارهای تخصصی

برخی از کارشناسان خسارت از ابزارها و تجهیزات تخصصی برای انجام تخمین دقیقتر استفاده میکنند. این ابزارها ممکن است شامل دستگاههای تشخیص الکترونیکی، نرمافزارهای کامپیوتری و سایر وسایل اندازهگیری باشد.

تعیین هزینه تعمیرات

پس از شناسایی آسیبها، کارشناس بیمه محاسبات دقیقی برای تعیین هزینه تعمیرات انجام میدهد. این شامل هزینه قطعات، مصرف کار، هزینه نقل و انتقالات و سایر هزینههای مرتبط با تعمیرات است.

مشاهده و ارزیابی تعمیرات

بعضی از کارشناسان ممکن است به کارگاه تعمیرات مراجعه کنند تا تعمیرات را به صورت مستقیم مشاهده کنند و از صحت و دقت تخمین خود اطمینان حاصل کنند.

مشاوره با تکنسینها

برخی از کارشناسان خسارت ممکن است با تکنسینها یا متخصصان تعمیرات هماهنگ کنند تا اطمینان حاصل کنند که تعمیرات به درستی انجام شدهاند و هیچ خسارتی ناشی از ترمیمات وجود ندارد.

ارائه گزارش دقیق

پس از تخمین دقیق، یک گزارش کامل از تعیین خسارت تهیه میشود. این گزارش شامل جزئیات تمامی آسیبها، هزینه تعمیرات، و مبالغ تخمینی جبران خسارت است.

تخمین دقیق خسارت نقش مهمی در تعیین مبلغ پرداختی توسط شرکت بیمه خودرو دارد و بر اساس این تخمین، بیمهنامه به بیمهگذار مبلغ معینی را پرداخت میکند.

ارائه مدارک و شواهد

ارائه مدارک و شواهد مرتبط با خسارت یکی از مراحل مهم در فرآیند پردازش خسارت بیمه است. این مدارک و شواهد به شرکت بیمه کمک میکنند تا به صورت دقیقتر و منصفانهتر خسارت را ارزیابی کرده و پرداختهای مربوط به تعویض یا تعمیرات را انجام دهد. در زیر تعدادی از مدارک و شواهد مهم که ممکن است بیمهگذار باید ارائه دهد آورده شده است:

فرم گزارش حادثه

این فرم شامل جزئیات حادثه، محل و زمان وقوع، شرایط هوا، شرح آسیبها و هر اطلاعات دیگر مرتبط با حادثه است.

عکسها و تصاویر

عکسهایی از خودرو و آسیبهای وارده به آن میتواند به شرکت بیمه کمک کند تا میزان آسیب و خسارت را بررسی کرده و ارزیابی نماید.

گزارش پلیس

در صورتی که حادثه مورد نیاز باشد، گزارشی از پلیس یا نیروهای نجات باید ارائه شود. این گزارش شامل جزئیات حادثه و توضیحات مقامات پلیسی است.

صورتحسابها و فاکتورها

هر فاکتور یا صورتحساب مرتبط با تعمیرات یا خدماتی که در نتیجه حادثه ارائه شدهاند، باید به شرکت بیمه ارائه شود.

گواهی مالکیت خودرو

گواهی مالکیت یا سند خودرو باید ارائه شود تا اثبات کند که بیمهگذار مالک واقعی خودرو است.

گواهی بهاداری (پروانه رانندگی)

گواهی بهاداری (پروانه رانندگی) بیمهگذار ممکن است نیاز باشد تا هویت و وضعیت قانونی خود را ثابت کند.

مدارک و قرارداد بیمهنامه

تمامی مدارک و قراردادهای مربوط به بیمهنامه باید ارائه شود تا شرایط و پوششهای مرتبط با بیمه بررسی شوند.

هر مدرک یا شواهد دیگر

بسته به موارد خاص، ممکن است شرکت بیمه خودرو از بیمهگذار خواسته یا نیاز به مدارک و شواهد دیگری داشته باشد که مرتبط با حادثه یا پردازش خسارت باشد.

با ارائه این مدارک و شواهد، بیمهگذار به شرکت بیمه کمک میکند تا به سرعت و با دقت به پردازش خسارت و تعیین میزان جبران خسارت بپردازد.

پرداخت خسارت

پرداخت خسارت به معنای پرداخت مبلغ تعیین شده به بیمهگذار در صورت وقوع حادثه است. این پرداخت معمولاً بر اساس توافقات موجود در بیمهنامه انجام میشود. در زیر، مراحل و اطلاعات مهم مرتبط با پرداخت خسارت توضیح داده شدهاند:

ارزیابی خسارت

اولین گام پس از وقوع حادثه، شرکت بیمه یا نماینده آن به ارزیابی خسارت میپردازد. این شامل بررسی آسیبهای وارده به خودرو، تعیین هزینه تعمیرات، و سایر جزئیات مرتبط است.

تحقق از پوشش بیمه

شرکت بیمه تحقق مییابد که حادثه تحت پوشش بیمه است و موارد مربوط به شرایط و محدودیتهای بیمهنامه را بررسی میکند.

تائید مدارک و اطلاعات

برای پرداخت خسارت، شرکت بیمه ممکن است از بیمهگذار خواسته یا نیاز به تائید مدارک و اطلاعات مرتبط با حادثه داشته باشد. این ممکن است شامل فرم گزارش حادثه، عکسها، گزارش پلیس و سند مالکیت خودرو باشد.

تعیین مبلغ پرداختی

بعد از تأیید پوشش بیمه و ارزیابی خسارت، مبلغ پرداختی به بیمهگذار تعیین میشود. این میزان معمولاً شامل هزینه تعمیرات یا ارزش بازار خودرو (در صورت خسارت کلی) است.

پرداخت مستقیم به تعمیرکار یا بیمهگذار

بسته به توافقات بیمهنامه، مبلغ پرداختی ممکن است به صورت مستقیم به تعمیرکار (در صورت انجام تعمیرات) یا به بیمهگذار (در صورت خسارت کلی) پرداخت شود.

پرونده پرداخت

یک پرونده پرداخت برای هر پرداخت خسارت تهیه میشود که شامل جزئیات مربوط به حادثه، میزان خسارت، و شیوه پرداخت است.

متعهد به تعهدات مالی

شرکت بیمه خودرو پس از پرداخت خسارت، متعهد به تعهدات مالی خود نسبت به بیمهگذار میشود و هر گونه مسائل مربوط به حادثه را حل کرده و به بهبود وضعیت بیمهگذار کمک میکند.

پیگیری و اطلاعرسانی

پس از پرداخت خسارت، شرکت بیمه ممکن است به پیگیری و اطلاعرسانی نسبت به وضعیت پرونده بپردازد تا از رضایت بیمهگذار اطمینان حاصل کند.

با انجام این مراحل، شرکت بیمه و بیمهگذار قادرند به صورت موثر و متناسب با شرایط توافق شده، خسارت را پرداخت کرده و مسائل مربوط به حادثه را حل کنند.

بهینه سازی مصرف سوخت در 6 رویکرد

گزارش و ثبت

گزارش و ثبت حادثه یا خسارت یک فرآیند اساسی در فرآیند پردازش بیمه خودرو است. این مرحله از اهمیت بالایی برخوردار است زیرا با ثبت دقیق و به موقع حادثه، فرآیند پردازش خسارت به سرعت و با دقت آغاز میشود. در زیر، مراحل گزارش و ثبت حادثه بیمه خودرو آورده شده است:

فرآیند گزارش

بیمهگذار باید هر حادثه را به شرکت بیمه گزارش دهد. این گزارش ممکن است به صورت تلفنی، آنلاین یا حضوری در دفتر شرکت بیمه صورت پذیرد.

اطلاعات پایه

در فرآیند گزارش، بیمهگذار باید اطلاعات پایه مانند نام، شماره بیمهنامه، شماره تماس و آدرس را ارائه دهد.

توضیحات حادثه

بیمهگذار باید جزئیات حادثه را به دقت شرح دهد. این شامل موقعیت و زمان وقوع، شرایط جوی، شرایط جاده، و شرح کوتاهی از اتفاقات حادثه میشود.

گزارش پلیس

اگر حادثه نیازمند گزارش پلیس باشد، بیمهگذار باید گزارش پلیس مرتبط را نیز به همراه گزارش خود ارائه کند.

ارسال عکسها و مدارک

اگر ممکن است، بیمهگذار باید عکسها و مدارک مرتبط با حادثه را به شرکت بیمه ارسال کند. این میتواند شامل تصاویر آسیبها، گواهی مالکیت، و هر مدرک دیگری باشد.

تکمیل فرمها

شرکت بیمه ممکن است بیمهگذار را به تکمیل فرمهای مربوط به حادثه دعوت کند. این فرمها ممکن است شامل جزئیات دقیق حادثه، شاهدان، و دیگر اطلاعات مرتبط باشد.

ثبت حادثه در سیستم

اطلاعات حاصل از گزارش و مدارک ارائه شده توسط بیمهگذار در سیستم شرکت بیمه ثبت میشود. این اطلاعات به عنوان پرونده حادثه در نظر گرفته میشود.

شماره پرونده

به هر حادثه یک شماره پرونده اختصاص مییابد که بیمهگذار میتواند از آن برای پیگیری وضعیت خسارت استفاده کند.

تأیید و اطلاع رسانی

پس از ثبت حادثه، بیمه گذار اطلاعرسانی از شرکت بیمه در مورد مراحل بعدی و وضعیت پرونده خود دریافت میکند.

توجه به دقت در گزارش و ثبت حادثه، اهمیت زیادی در تسریع و بهبود فرآیند پرداخت خسارت دارد.

در خصوع بیمه خودرو و انواع بیمه ها تجربیات خود را در بخش نظرات با ما به اشتراک بگذارید و بخش خودرو را با ما همراه باشید.

نظرات کاربران